保証料を安くする方法ってないものか

住宅ローンを利用して住宅購入する時に必要となる諸費用。

諸費用の中で異常に高額となる保証料。

家族で旅行に行ってもお釣りがくるような価格となる。

これ、なんとかならないものか。

結論からいうと住宅ローンを使う以上どうにもならない。

おまけに、保証料がその効果を発揮した時に、

メリットがあるのは金融機関だけのような気がしなくもない。

高額な価格がどうにもならないうえに、債務者…

債務者というのは、住宅ローンを借りている人のこと。

高額な価格がどうにもならないうえに、債務者がラクになるわけではない保証料。

なんでそんなモノを払わなけりゃならないんだ?

債務者にメリットがあるんか?

と思っている方に読んでいただきたい。

保証料のモヤモヤをすっきりさせる解説スタート。

よけいにモヤモヤするかもしれないけど…。

保証料は購入者のために存在するんじゃない

いや…購入者のために存在するはず。

保証料は住宅ローンの手続きをするながれで金融機関に支払う。

そして、返済できなくなってしまった住宅ローンを返済してくれるのは保証会社だ。

保証会社のバックには、大抵住宅ローンを貸した金融機関がついている。

バックというと印象が悪い。

住宅ローンを貸してくれた金融機関のグループに存在する。

「ほにゃららホールディングス」とかの中にいるのだ。

住宅購入時に営業さんから諸費用について説明を受ける。

金融機関のくだりになって、

「団信は正式には団体信用生命保険といいます。

住宅ローンを借りた方が返済途中に死亡するなど万一の場合に保険金が下りる生命保険です。

ただし、ふつうの生命保険と違って、この保険金、残されたご家族は受け取れません。

保険金は金融機関に支払われて住宅ローンの残債に充てられます」

新人の営業さんでもこのくらいの説明はできる。

なぜなら、入社後の研修でみっちり説明の練習をするから。

そして、保証料の説明。

「保証料は、住宅ローンの返済が滞ってしまった場合に、

保証協会が代わりに住宅ローンをすべて支払ってくれます。

そのために、保証協会に支払う諸費用です。」

といった内容の説明をする。

でもこれだと肝心な内容が説明できていないのだ。

「保証協会が住宅ローンを支払ってくれるので、

住宅ローンを貸してくれた金融機関への返済義務はなくなります。

その代わりに、代わりに返済してくれた保証協会に返済する義務に切り替わります。」

そう、団体信用生命保険の説明で、

債務者の死亡など、万一の場合に返済義務がなくなる…。というながれの延長で説明するためか、

保証料についても返済義務がなくなる…というところで説明に一区切りつけてしまう人が多いようだ。

トメ先生も営業時代、保証協会が住宅ローンを支払ってくれたらすべて終わり。

そう思っていた。

「だったら、わざと住宅ローンの支払いをやめたら得できるじゃん」って思ってた。

しかし、世の中はよくできている。

そうは問屋がおろさない。

もう一度確認しておこう。

保証料を支払っておくと、住宅ローンを借りた人が返済を滞った場合。

保証協会が借りた人に代わって、住宅ローンを金融機関に返済してくれる。

いわば、金融機関との間にある債務を帳消しにしてくれる。

「金融機関との間にある債務は…」だ。

保証協会が対応した後は、住宅ローンを借りた人。

こうなると、住宅ローンを借りていた人が正しい表現だが、

住宅ローンを借りていた人は保証協会に返済義務が生じる。

保証協会が支払ってくれた住宅ローンの残債と同じ金額の債務となる。

住宅ローンのように分割払いではなく一括での返済を求められる。

なんだか時代劇で長屋に住む熊さんの話のようだ。

借りた三両のお金の返済に困窮し。

「どうするべぇ、なんとか三両を用意しねぇと申し訳が立たねぇ」

とあたふたするものの、返済の目途が立たずに返済期日を迎える熊さん。

長屋のみんなからお金を融通してもらっても一両にもならない。

途方に暮れていると…。

数日前に長屋に越してきた遊び人風の隣人が、

「困ったときはお互い様だぃ、ほら三両持っていきな。

でも、オレも余裕があるわけじゃないからねぇ。

貸すんだよ。貸してやるから。」

「期日?

そうだねぇ三両なんて金じゃ

ほいほいっと用意できねえだろうから、

どうだい、一年で一両、三年で返してもらうってのは?」

と、地獄に仏の心持ちでこの話にのる熊さん。

すると遊び人風の隣人が、

「そうとなりゃ話は早い。

これ証文ね。

いやいや、そんなお堅いもんじゃねぇよ。

ここにチョチョイと旦那の名前を書いてくれりゃいいんだ。」

「あっしは、てめぇの名前は書けやすが、

字を読むってのは、てんでできねぇもんで。」

と熊さん。

「だいじょうぶだよ!

安心しな、三年かけてゆっくり返してくれりゃいいのさ。

ほら、この三両持って返してきなよ」

それから三年後、

予想できていたが期日までにお金が用意できない熊さん。

遊び人風の隣人が悪そうな輩と取り立てにやってくる。

「オウオウオウオウオウ!

期日に金がねぇってのはどういう了見だい、

このすっとこどっこいが!」

この後は時代劇でよく見る展開を想像してもらえればいい。

一人娘を連れ去られ…

家じゅうをボロボロに壊され…

長屋からは追い出され…

時代劇の脚本で本題を忘れるところだった。

話を元に戻そう。

保証料の大事なところを説明しないのは、

時代劇に出てくる遊び人風の隣人と同じなのだ。

熊さんのようにならないように準備が必要

コンプライアンスやら消費者保護、お客様は神様どころか界王様。

そんな風潮の世の中なので、あれも説明、これも確認しなければならない不動産取引。

ひとつの説明項目にじっくり時間をかけていられない現実がある。

住宅ローンの契約書にある約款(やっかん)にも、

きっと保証料についての説明のくだりはある。

でもあのコピー用紙でいったらA3サイズにびっしり書かれた約款は、

読むかもしれないが理解することは難しい。

金融機関の担当者に「ご不明な点はありますか?」と聞かれても、

「ご不明な点がわからない」としか答えられない。

しかし、住宅ローンの契約書類を交わす以上、

「わからなかった」は通らないのだろう…きっと。

だから、住宅購入の前に、住宅ローンを借りる前に、

自ら情報を確認する準備が必要なのだ。

銀行がとりっぱぐれないようにするための保証料

住宅ローンが支払えなくなっても保証協会が代わりに返済するが、

今度は保証協会に返済義務がシフトする保証料のシステム。

なんだかいい思いをするのは金融機関のみのような気がするが、

その点は少しオトナの考え方を持たなければならない。

マイホームが欲しいが現金で買うなんてとんでもない話。

住宅ローンを利用しないとマイホームが購入できない。

でも、金融機関が信用してくれて夢のマイホームが手に入った。

しかし、住宅ローンを返済できなくなってしまった状態では、マイホームはお荷物に感じてしまう。

ところがだ、債務者…いや債務者だった購入者には、

ほしかったマイホームを購入できたというメリットがあったのだ。

金融機関はボランティア機関ではないので、

お金を貸して、利息とともにしっかり回収することで事業が成り立つ。

貸したお金が返ってこないと事業がなりたたないのだ。

だから、万一の場合の団体信用生命保険にしても保証料にしても、

金融機関がとりっぱぐれの無いようにするための措置なのだ。

それにしても高いぞ保証料

実はこの保証料、人によって価格が変わるのをご存じだろうか。

各金融機関のホームページで住宅ローンの商品説明を見てみても、

高額になる保証料の金額については具体的に触れられていない。

説明にあるのは「当行指定の保証会社の保証を利用していただきます」などと記載があるだけなのだ。

保証料が高額になるため、

消費者が住宅ローンの利用にビビらないように、

具体的な金額については記載しない。

金融機関は長期にわたって安定した返済が見込める住宅ローンはいくらでも取り扱いたい。

少しでも利用しやすいように商品を消費者にあわせて用意する。

今やたいていの保証料は、

保証料を現金で支払わずに金利に上乗せする方法が用意されている。

金利に上乗せするという言いまわしをしているが、

要するに月々の住宅ローンの返済と一緒に保証料を分割して納める方法だ。

これなら現金が用意できなくても保証協会を利用できる。

でもその分、月々の返済額は高くなることは理解しておこう。

時間をかければ見つかるかもしれないが、

ホームページ上で比較的簡単に保証料の情報にたどりついたのはりそな銀行。

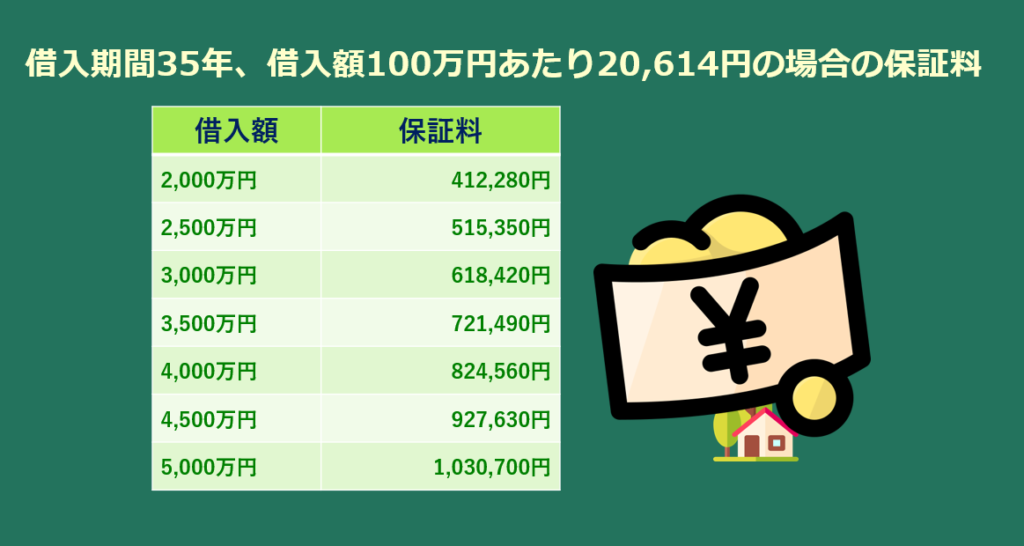

そこには「35年借りた場合の借入額100万円あたりの保証料20,614円」とある。

ということは3,000万円借りれば618,420円となる。

「たかっ!」

仲介手数料並みの金額となることがわかる。

こうなると少しでも諸費用を抑えたくなる。

マイホームは仲介ではなく売主から直接購入したいというもの。

売主にたどり着くためのヒントをまとめた記事があるので、

興味がある方はあわせてどうぞ…。

そして、この保証料は借入額100万円あたり20,614円が定額ではないのだ。

借り入れる人の属性によって金額が変わる。

属性といっても性格とか、血液型とか、星座とかではない。

お金を貸して、最後まで返済できそうな信用力。

金融機関はその基準を公表していないが仕事や収入を根拠に変動する。

仕事が景気に左右されやすい職種や、仕事に危険がともなう職種は保証料が高くなる。

景気に左右されやすければ収入が安定しない。

となると住宅ローンの返済が滞ることがあるのではないか…とう考え方。

反面、上場企業に勤めていたり、公務員だったりすると

勤務先が倒産する可能性も低く金融機関も安心なので保証料も安くすむ。

だからきっと、ビルとビルのあいだにロープを張って

こっちのビルから、あっちのビルへ綱渡りするようなことを生業にしている人。

サーカス団で大砲の中に入って爆発と同時に大砲から飛び出すピエロが生業だったり、

サーカス団で飼っているライオンの飼育係だったりすると保証料も高額になるだろう。

あくまでも借入額100万円あたり20,614円は目安であって、

自分が住宅ローンを借りる時の保証料は、住宅ローンの審査が完了するまでわからないのだ。

心配な方は事前の準備をおススメする

諸費用の中でも一番高額になる保証料。

高額であることは金融機関も理解している。

だから、住宅ローンの金利に上乗せし、

現金で支払う必要がタイプがある。

おまけに最近はネットバンクの住宅ローンだと「保証料不要」というものまで。

しかし、これ実際には「事務手数料」というカタチで、

保証料に近しい金額を準備する必要があるようだ。

とにかく、

保証料を現金で用意する人も、

金利に上乗せする人も、

保証料の代わりにネットバンクで「事務手数料」を納める人も、

事前の準備をしておいたほうがいい。

保証料を現金で用意した場合の生活。

金利に上乗せした場合の生活。

どちらもシミュレーションしたくはないだろうか。

シミュレーションの結果、我が家にふさわしい住宅ローンのプランを選ぶのがいい。

「事前に知ることができる」という情報にたどり着けただけでも、

たどり着けていない方に比べたら何倍も有意義なマイホーム購入に近づいたはず。

無料でファイナンシャルプランナーに相談できるサービスを利用してみてはいかがだろう。

きっと、この記事を読んだ方が10人いても行動に移す方は1人か2人。

そんなにいないか…。

ここで一歩踏み出せた方は確実に他の方と差がつくはず。

「住宅ローンを組んだ後の生活は?」ファイナンシャルプランナーに無料で相談してみよう

私?

私は最近、時代劇を落ち着いてみることができるようになったので、

BSで再放送の時代劇でも見ようかと…。